¿Cómo afecta el ciclo económico en la rentabilidad de los ETF?

En 1970, el economista y académico Eugene Fama expuso la teoría de los mercados eficientes. Te dejaré un enlace para que la veas, ¡es sumamente interesante!, por mientras te la resumiré brevemente: Los precios de los mercados reflejan completamente la información disponible (se ajustan instantáneamente a la información), por lo tanto, dada la aleatoriedad en el movimiento de los precios, no es posible predecirlos.

La teoría de Fama, que por cierto, cuenta con una extensa evidencia empírica, nos puede dar dos lecciones a la hora de invertir. En primer lugar, y producto de que NADIE cuenta con el poder divino de la predicción, podemos ahorrarnos las comisiones de aquellos que nos cobran por «ganar» a la aleatoriedad de los precios (Random Walk). En segundo lugar, como ya asumimos que no podemos obtener rendimientos extraordinarios a los que el mercado entrega (o no existe persistencia en aquellos que lo logran), una decisión estratégica sería invertir pasivamente en el mercado.

Una de las alternativas para los partidarios de la hipótesis de eficiencia del mercado son los ETF (fondos de inversión que transan en bolsa). Estos instrumentos te permiten invertir diversificado con menores costos de transacción de los que asumirías al comprar unitariamente cada instrumento de un mercado. ¿Y qué es lo mejor?, puedes comprar un ETF que replique un mercado sobre el cual tienes expectativas de crecimiento.

¡Una aclaración importante!, la imposibilidad de batir persistentemente los rendimientos del mercado no significa que la decisión del ETF sea azarosa, es más, requiere del análisis estratégico por parte del inversionista.

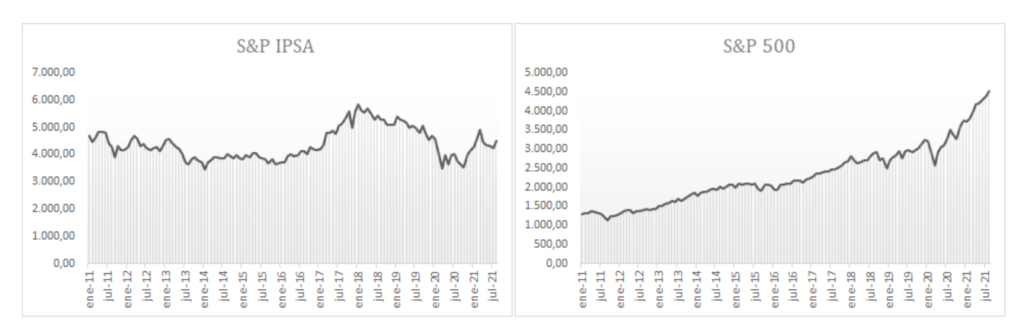

Para ejemplificar, te propongo dos preguntas. La primera es, ¿Cuál sería el rendimiento actual de tu inversión si hace 10 años compraste el ETF que replica el mercado norteamericano (S&P 500)? … y la segunda, ¿Cuál sería el rendimiento actual de tu inversión si, en vez del ETF que replica el S&P 500, hubieras comprado el ETF que replica al mercado chileno (S&P IPSA)?

No espero que tengas las respuestas. Mi expectativa es que analices lo siguiente: En el primer caso, hubieras rentado un 283%. En el segundo caso, la rentabilidad de tu inversión sería un deprimente -9% (y no estamos reflejando los impactos de la inflación).

Gráficos de los mercados de Chile y EE.UU

La diferencia entre haber invertido en uno u otro mercado puede estar ligado a muchos factores. Por hoy, nos centraremos en uno, el ciclo económico.

Para explicarlo te contaré una pequeña historia de cómo se mueve la economía.

Todos los años, el Banco Central de Chile tiene como objetivo el control de la inflación (con márgenes entre 2% al 4%). Cuando hay expectativas de una alta inflación, que sobrepasa la meta del Banco Central, lo que se hace es aumentar la tasa de política monetaria (TPM). Cuando aumenta la TPM, el costo de endeudamiento para la economía se acrecienta, por lo tanto, disminuyen los incentivos de las personas y las empresas por endeudarse. Como imaginarás, estos incentivos repercuten directamente en otros factores, entre ellos el consumo, el empleo y la producción.

Así como caen estos factores, también se ven mermadas las proyecciones para las empresas. Por esa razón, su valor bursátil tiende a la baja y hay recesión. ¡Ah! Y no acaba aquí, las empresas producirán menos, así que puedes adivinar que pasará con los precios de las materias primas. Por eso decimos que los mercados están interconectados.

Cuando el Banco Central haya controlado la inflación, seguramente querrá volver a estimular la economía con una baja en la TPM. Así será como en muchos casos veremos reflejada la expansión de la economía y un alza en el valor de las empresas (y en nuestras inversiones si es que teníamos posiciones). Siendo así el comienzo de un nuevo ciclo económico.

Ahora que vimos un poco de economía, de seguro quieres saber las proyecciones del ciclo económico para los mercados que sigues. Y te tengo una buena noticia: mensualmente se construye el índice económico adelantado (LEI).

La utilidad del LEI radica en ser un buen precursor del ciclo económico, por lo que puedes utilizarlo como una herramienta de análisis para decidir si es un buen momento para entrar o salir de tus posiciones en ETF.

En resumen, el LEI lo puedes ocupar de la siguiente manera: Si su proyección es menor a 0, se espera contracción en la economía. Si el LEI está en un rango entre 0% y 10%, hay proyecciones de moderación y estabilidad. Si el LEI es superior a 10%, la expectativa es de crecimiento.

De esta forma, en épocas donde la expectativa es de caída, nuestro portafolio de ETF puede tender a la posición de ETF de renta fija. Mientras que, cuando la expectativa es de expansión, podemos volver a exponernos a la renta variable. Esta decisión está directamente relacionada con la sensibilidad de cada instrumento al ciclo económico, siendo el beta de cada instrumento el indicador de dicha sensibilidad.

Podríamos volver un poco más atrás con el ejemplo que te daba de las inversiones en el mercado chileno o el norteamericano. ¿Cuál sería el impacto de una buena entrada/salida en nuestra rentabilidad?

Asumamos que eres un acérrimo creyente de las expectativas del LEI. Entonces notaste que en mayo de 2017 se revertían las expectativas negativas para el ciclo económico chileno (1.4%), por lo tanto, podía ser un buen momento para entrar en posición del mercado nacional. Luego, te percatas que en septiembre de 2019 se alteran las expectativas del LEI, volviéndolas negativas para la economía chilena (-3.4%), lo cual tomaste como una señal para liquidar tu posición en el ETF que replica al S&P IPSA.

Ahora tu rentabilidad es del 5,53% (muy distinta al -9% que hubieras logrado invirtiendo los últimos 10 años). Y si bien no es una rentabilidad festejable, contuviste las pérdidas de haber mantenido tu exposición al mercado chileno.

Así como existe el LEI, hay muchos otros factores para elegir tus ETF. Si quieres conocerlos, te invito a participar en la semana de ETF de Inversapiens. Ahí estaremos conversando durante 3 clases gratuitas sobre los factores cruciales en el ecosistema de ETF´s. Para inscribirte, solo debes presionar

¿Te ha servido este blog?

Si la respuesta es ¡Si! Te invito a comentar tu experiencia en el mundo de las inversiones (y déjanos el dato de tu ETF favorito). Además, recuerda compartirlo con tus amigos inversionistas para que juntos crezcamos como comunidad.

Hasta pronto Inversapiens.

Por Aliro J. Sanhueza

Kit de finanzas personales y de inversiones en mercados financieros

Descarga gratis un kit para aprender de finanzas personales para que te planifiques y organices, e inversiones para que ganes dinero en los mercados financieros