Aprende sobre cómo afecta el VIX en el rendimiento de los índices bursátiles

En la actualidad, existe una vasta evidencia empírica respecto al comportamiento de los mercados financieros. Sabemos que son eficientes, que están interconectados y que son impredecibles. Asimismo, independiente del inversionista que seas, también existe evidencia respecto a las estrategias con mayor eficiencia para operar en los mercados financieros, una de ellas (y a mi juicio la más crucial), es la diversificación.

Comprendemos diversificación como el proceso donde estructuras tu portafolio con activos de distintas industrias y mercados. La finalidad de este proceso es encontrar activos que se correlacionen negativamente para disminuir al mínimo la exposición del portafolio al riesgo no sistemático. En otras palabras, cuando diversificas, el riesgo de tu portafolio es el riesgo intrínseco de operar en el mercado.

Como inversionista, puedes realizar una estrategia de diversificación por tu cuenta. Sin embargo, difícilmente superarás el nivel de diversificación de una cartera con todos los componentes de un índice, es por esta razón que toman tanta relevancia los ETF.

Cuando inviertes en un ETF, el trabajo de diversificar dentro de un mercado o industria lo realiza el Sponsor. Por lo tanto, tu preocupación deja de ser el riesgo no sistemático y se enfoca en el riesgo de mercado. Desde esa perspectiva, es relevante encontrar indicadores que entreguen señales de cuál será el riesgo al que se exponen tus inversiones. Por ese motivo, en esta edición exploramos el índice VIX y el impacto de su crecimiento en el rendimiento de los índices bursátiles (y si se quiere, de tus ETF).

El índice VIX es un indicador de volatilidad construido sobre los precios de las opciones del índice S&P 500. Existe evidencia de que su variación positiva es un indicador de mercados más sincronizados a nivel global (o dicho de otra forma, más correlacionados). Al mismo tiempo, algunas investigaciones asocian el aumento del VIX con la incertidumbre económica y con la caída del empleo y la producción. Te dejaré los enlaces de esas investigaciones por si quieres instruirte sobre el tema (1, 2, 3).

La gran pregunta es… ¿Cómo utilizo el índice VIX en el análisis de mis inversiones? Resolveremos esa duda con algunas situaciones hipotéticas y un par de gráficos.

En primer lugar, asumamos que un portafolio está compuesto por el mercado de Estados Unidos y que el índice VIX ha comenzado a subir. Frente a esta alza, los inversionistas esperan que aumente la volatilidad del mercado norteamericano, entonces, debido a que interpretan que la aversión al riesgo es un determinante importante del precio de los activos, reaccionan negativamente frente a esta variación. Asimismo, tal como indica la evidencia, este comportamiento genera que los rendimientos de los activos (e índices) se sincronicen, por lo tanto, si la expectativa es de incertidumbre, es probable que los rendimientos de todos los activos comiencen a caer.

Gráfico del índice VIX durante los últimos 5 años

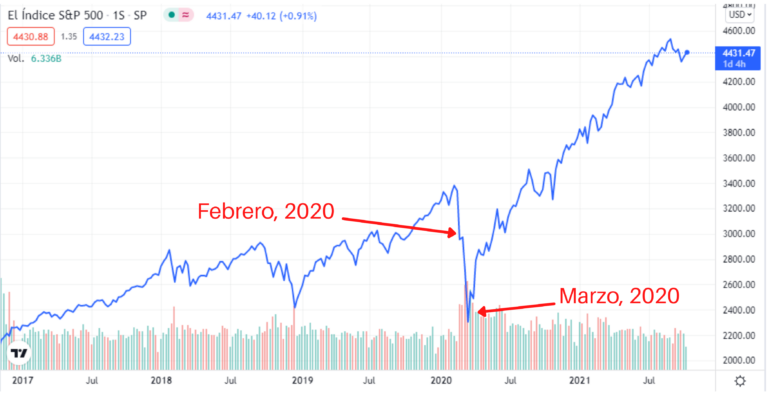

Puedes ver claramente esta relación con el comienzo de la crisis por Coronavirus. En febrero de 2020 (un mes antes del comienzo de la pandemia), el índice VIX variaba positivamente en un 112,9%, luego, en marzo de 2020, volvía a subir un 33,48%. ¿Cuál fue el impacto en el mercado de Estados Unidos?, puedes verlo en el siguiente gráfico.

Gráfico de los últimos 5 años del S&P 500

Los inversionistas reaccionaron al aumento exponencial de la incertidumbre implícita, y el mes siguiente de la variación más holgada del VIX, el mercado tocó su punto mínimo. A partir de abril de 2020, mientras que el VIX volvía a valores prepandemia, el mercado retomaba su ciclo alcista.

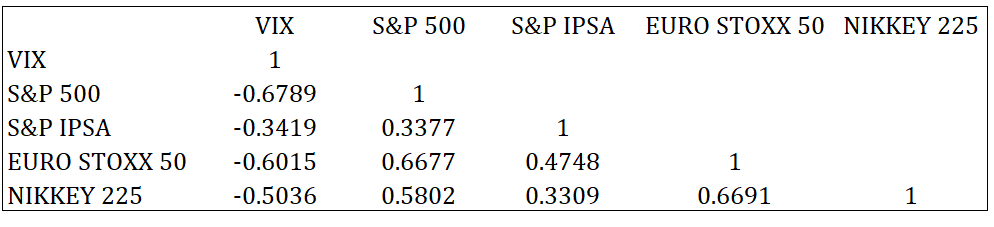

Otra forma de ver estas relaciones es por medio de una matriz de correlaciones. Por ejemplo, ahora te planteo una situación donde tu cartera se compone por los mercados de Estados Unidos, Chile, Japón y Europa. En términos prácticos, esta cartera se encuentra significativamente más diversificada que el caso anterior, sin embargo, la interconexión de los mercados financieros genera que muchas veces los índices se muevan en direcciones similares.

Las correlaciones entre variables pueden tomar valores desde -1 hasta 1. Cuando la correlación entre dos variables es 1, ante cualquier movimiento de una variable, la otra reacciona igual. Por el contrario, cuando el valor es -1, los movimientos de una variable generan que la otra se mueva en dirección opuesta.

Correlograma entre el VIX y los índices bursátiles

Como ves en la matriz de correlaciones, el VIX se relaciona negativamente con todos los índices bursátiles de la cartera. Por lo tanto, es muy probable que cuando el VIX suba, el índice bursátil reaccione a la baja. Además, esta reacción es más potente en el S&P 500 (-0.67) y en el EURO STOXX 50 (-0.60). Esto significa que, si la cartera se compone por solo esos dos índices bursátiles, frente a cambios positivos en el VIX, la caída tiende a ser más intensa.

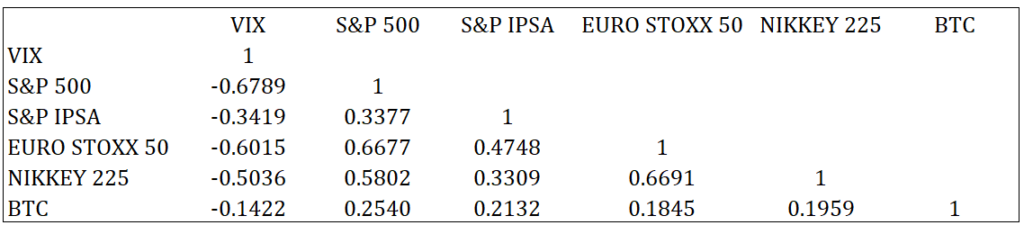

Al mismo tiempo, se puede utilizar esta información para explorar en mercados alternativos. Y si ese fuese el caso, la incorporación de criptomonedas puede ser una forma de contrarrestar el peso de la alta correlación negativa entre el índice VIX y los índices bursátiles.

Correlograma entre el VIX, los índices bursátiles y BTC

Siguiendo con el ejemplo, el inversionista puede establecer una ponderación en su cartera para Bitcoin. El beneficio de esta incorporación es que la sensibilidad del instrumento ante la volatilidad implícita de los mercados es inferior al de los activos tradicionales (-0.1422). Es por esta razón que algunas investigaciones han concluido que los cripto-activos actúan como un refugio seguro frente a las crisis económicas (puedes leer más aquí).

En definitiva, la utilización del índice VIX es un complemento para el análisis de compra/venta y de riesgo de mercado. Puedes poner en práctica este antecedente en tus actuales y futuras inversiones, de modo que, cada vez que el VIX toque niveles de alarma (30 o más) podría ser un buen momento para estar viendo el mercado desde afuera.

¿Te ha servido este blog?

Si la respuesta es ¡Si! te invito a compartir este blog con tus amigos y familiares. Además, si quieres conocer más sobre el VIX y la sincronización de los mercados, te dejo el enlace directo al PODCAST donde Nicolás Magner y Carlos Escandar hablan detalladamente sobre este tópico.

Hasta pronto Inversapiens.

Por Aliro J. Sanhueza

Kit de finanzas personales y de inversiones en mercados financieros

Descarga gratis un kit para aprender de finanzas personales para que te planifiques y organices, e inversiones para que ganes dinero en los mercados financieros

La conclusión y mi reflexión apunta a tomar el antecedente del ViX como un argumento potente en mi decisión de entrar o salir del mercado. Ahora bien, me parece interesante que el BTC sea utilizado como un instrumento refugio pero me queda la duda si en el tiempo el BTC se mantenga con una correlación negativa frente al VIX, más aún, en que poco a poco está siendo valorado y reconocido como una nueva alternativa de intercambio y transacciones comerciales.

Hola Gabriel,

En general cuando el VIX sube el mercado ya bajó, no es tan fácil poder usarlo para hacer una gestión activa y minimizar la perdida.

Puede servir, ya que hay ETF que siguen al VIX, y esto te permitiría ganar en momentos de alta volatilidad y crisis, es decir, puede servir para diversificar el portafolio. El ETF es VXX.

El tema de Bitcoin no es fácil saberlo, ya que es una tecnología nueva y hace pocos años está tomando fuerza mundial. Pienso que depende de como avance todo el entorno asociado a Bitcoin, me refiero a tecnología, empresas, uso, adaptabilidad, etc. Un abrazo Gabriel

Los comentarios están cerrados.